Acelerando a inovação na prevenção à fraudes cibernéticas

Nos últimos anos, testemunhamos uma mudança contínua das atividades do dia a dia no mundo online. Essa transição foi impulsionada em 2020, acelerando significativamente o uso de pagamentos eletrônicos. Atualmente, cerca de dois terços de adultos do mundo todo já enviaram e receberam dinheiro digitalmente. [1] No entanto, esse crescimento exponencial também trouxe consigo uma crescente vulnerabilidade à fraude, aproveitada por criminosos digitais. Nesse contexto, abordaremos como a inteligência artificial é um divisor de águas para a detecção de fraudes.

As perdas decorrentes de fraudes financeiras e golpes mais que triplicaram na última década, saltando de US$ 9,8 bilhões em 2011 para US$ 32,4 bilhões em 2020 [2]. Seguindo essa tendência, as projeções indicam que nos próximos cinco anos, podemos esperar mais US$ 343 bilhões de prejuízo [3]. Essa realidade coloca um alerta para a indústria financeira, que não pode mais ignorar a ameaça que isso representa para bancos, provedores de serviços de pagamento (PSPs) e, é claro, seus clientes.

Hoje em dia, é essencial integrar soluções inteligentes e escaláveis aos sistemas legados, como motores de monitoramento de transações baseados em aprendizado de máquina ou plataformas baseadas na nuvem. Isso se tornou uma necessidade vital para as unidades antifraudes em bancos e PSPs, em todos os níveis. Afinal, os danos causados pela fraude vão muito além das perdas financeiras, podendo afetar a reputação das instituições financeiras e resultar em sanções legais e regulatórias severas.

Como as fraudes são realizadas?

As fraudes com IA representam uma nova era de crimes, com sofisticação e escala nunca antes vistas. Os fraudadores agora podem se beneficiar de algoritmos inteligentes para automatizar tarefas, analisar grandes volumes de dados e identificar vulnerabilidades em sistemas de segurança. Abaixo, listamos tipos de ocorrências de fraudes.

Fraude com cartão de crédito e/ou débito

Os invasores roubam códigos PIN por phishing, engenharia social ou vazamentos massivos de dados. Em algumas ocasiões, os cartões são fisicamente clonados ou fraudados (fraudes presentes no cartão), enquanto na maioria dos casos o dinheiro é roubado por meio de pagamentos on-line ou serviços P2P (fraudes sem cartão);

Fraude em transações online

Os agentes obtêm credenciais de home banking ou instalam malware diretamente no dispositivo da vítima, burlando a autenticação MFA e transferindo dinheiro diretamente para suas próprias contas;

Golpes

Os invasores convencem a vítima a fazer um pagamento ou uma transferência por meio de táticas de engenharia social. Alguns não incluem ‘golpes’ na definição de fraude, pois é a própria vítima que faz as transações;

Fraudes de repúdio

Os invasores não têm como alvo indivíduos, eles adotam uma identidade roubada ou estabelecem uma empresa falsa para obter acesso a uma linha de crédito bancária (por exemplo, cartão de crédito) sem intenção de pagar o saldo ou dívidas.

Gestão de fraudes

Para enfrentar esses desafios, bancos e PSPs adotam defesas em camadas, distribuídas em processos e departamentos. Basicamente, podemos identificar três macroprocessos-chave na gestão de fraudes:

Prevenção de fraudes: Envolve todas as ações realizadas com o objetivo de reduzir a chance de um ataque malicioso, desde a avaliação de riscos de fraude até a conscientização do cliente e a aplicação de autenticação multifator;

Detecção de fraudes: Compreende todos os processos para identificar, alertar precocemente e possivelmente bloquear um ataque quando ele ocorre. Especialmente em casos de fraudes transacionais, muitas vezes é necessário agir em tempo real, antes que o dinheiro seja movimentado;

Resposta a fraudes: Abrange todas as operações necessárias após a ocorrência de uma fraude. Isso inclui investigações para evitar futuros incidentes e ações para mitigar perdas caso os ataques não tenham sido efetivamente neutralizados.

Desafios na gestão tradicional de fraudes

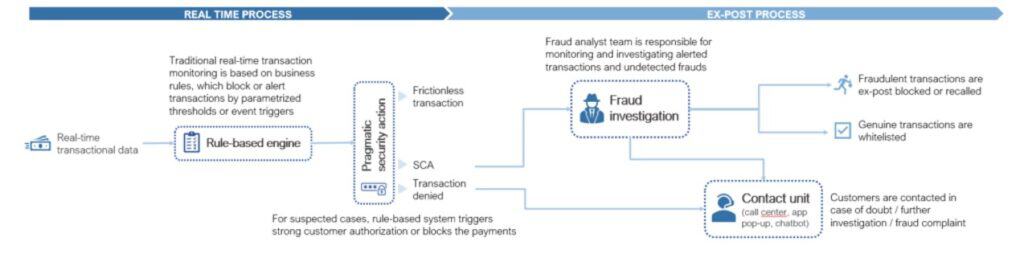

Historicamente, a gestão de fraudes tem dependido fortemente da expertise humana. Tanto na governança do sistema antifraude quanto nas operações, como investigação de alertas e relatórios de fraudes, o envolvimento humano tem sido fundamental. Somente nos últimos anos é que tecnologias avançadas baseadas em dados foram integradas para aprimorar o processo geral, apoiando em análises e funções críticas, como resposta e recuperação de fraudes.

O aumento dos volumes de pagamentos digitais tem exigido que os processos antifraude se adaptem a cargas de trabalho maiores. A infraestrutura tecnológica teve que escalar para grandes volumes de dados transacionais, facilmente classificáveis como big data.

Além disso, a detecção de fraudes requer processamento em tempo real. Para qualquer transação, o risco de fraude precisa ser estimado e uma decisão tomada para alertar ou bloquear em no máximo alguns milissegundos para garantir uma experiência do cliente sem atritos. Isso forçou as indústrias bancária e de pagamento a fazerem investimentos tecnológicos significativos. Entretanto, com exceção de alguns casos inovadores, o modelo tradicional antifraude não evoluiu, permanecendo principalmente baseado em regras e exigindo altos níveis de intervenção manual.

Um sistema de monitoramento de transações baseado em regras faz uso de condições simples para aprovar, alertar ou negar um pagamento (por exemplo, “bloquear se mais de 3 transferências e valor total excedendo € 1000 nos últimos 10 minutos”). As regras comerciais tradicionais funcionam facilmente em tempo real e podem ser configuradas rapidamente e de forma simples em reação a padrões emergentes de fraude ou perdas experimentadas. No entanto, elas têm limitações.

Os limiares são basicamente estáticos. Os fraudadores podem aprender a adivinhar seus valores simplesmente fazendo várias tentativas. Eles agem sempre da mesma forma para todos os clientes em qualquer situação.

Essa abordagem não é adequada para a natureza dinâmica da atividade financeira e da cibercriminalidade, que evoluem rapidamente. Os esquemas de fraude e as contramedidas adaptam-se continuamente. Enquanto os hábitos de compra dos clientes podem variar consideravelmente entre grupos sociais e ao longo do tempo, eles seguem tendências comerciais bastante previsíveis e o clima econômico.

A expertise humana ainda é predominante na definição de regras de negócio. Manutenção e calibração contínuas são necessárias para manter as regras atualizadas com as novas tendências. Essas são tarefas geralmente caras em termos de tempo e esforço, especialmente considerando as centenas de regras que compõem uma política de detecção de fraude.

As soluções legadas também sofrem com altas taxas de alarmes (falsos positivos) causados por regras ineficientes ou desatualizadas e pelo apetite de risco tipicamente baixo das unidades de gerenciamento de fraude. Os alarmes falsos não só causam atrito para o cliente, como também representam um desafio para as atividades ex-post, como tarefas de monitoramento e investigação de fraudes e verificação com os clientes por unidades de contato. Esses processos são tipicamente manuais, muitas vezes aproveitando a experiência e a perspicácia dos especialistas em fraude, que, embora muito precisos em um único caso suspeito, não são escaláveis para grandes volumes de alarmes.

Assim, um acúmulo contínuo de transações alertadas, muitas vezes não classificadas por prioridade, é observado. Os analistas de fraude, sobrecarregados, não conseguem lidar com todos os casos, o que, por sua vez, resulta em um aumento do tempo crítico de resposta aos eventos de fraude, possibilitando que pagamentos maliciosos passem despercebidos.

Além disso, as atividades de relatórios de fraudes, essenciais para o gerenciamento de fraudes, têm testemunhado uma crescente adoção de ferramentas de inteligência empresarial e análise de dados. Essas ferramentas facilitam a agregação e visualização de dados, embora a tomada de decisões permaneça principalmente sob a responsabilidade dos gerentes de fraude experientes.

Detecção de fraude orientada por IA

Os limiares são basicamente estáticos. Os fraudadores podem aprender a adivinhar seus valores simplesmente fazendo várias tentativas. Eles agem sempre da mesma forma para todos os clientes em qualquer situação.

Essa abordagem não é adequada para a natureza dinâmica da atividade financeira e da cibercriminalidade, que evoluem rapidamente. Os esquemas de fraude e as contramedidas adaptam-se continuamente. Enquanto os hábitos de compra dos clientes podem variar consideravelmente entre grupos sociais e ao longo do tempo, eles seguem tendências comerciais bastante previsíveis e o clima econômico.

A expertise humana ainda é predominante na definição de regras de negócio. Manutenção e calibração contínuas são necessárias para manter as regras atualizadas com as novas tendências. Essas são tarefas geralmente caras em termos de tempo e esforço, especialmente considerando as centenas de regras que compõem uma política de detecção de fraude.

As soluções legadas também sofrem com altas taxas de alarmes (falsos positivos) causados por regras ineficientes ou desatualizadas e pelo apetite de risco tipicamente baixo das unidades de gerenciamento de fraude. Os alarmes falsos não só causam atrito para o cliente, como também representam um desafio para as atividades ex-post, como tarefas de monitoramento e investigação de fraudes e verificação com os clientes por unidades de contato. Esses processos são tipicamente manuais, muitas vezes aproveitando a experiência e a perspicácia dos especialistas em fraude, que, embora muito precisos em um único caso suspeito, não são escaláveis para grandes volumes de alarmes.

Assim, um acúmulo contínuo de transações alertadas, muitas vezes não classificadas por prioridade, é observado. Os analistas de fraude, sobrecarregados, não conseguem lidar com todos os casos, o que, por sua vez, resulta em um aumento do tempo crítico de resposta aos eventos de fraude, possibilitando que pagamentos maliciosos passem despercebidos.

Além disso, as atividades de relatórios de fraudes, essenciais para o gerenciamento de fraudes, têm testemunhado uma crescente adoção de ferramentas de inteligência empresarial e análise de dados. Essas ferramentas facilitam a agregação e visualização de dados, embora a tomada de decisões permaneça principalmente sob a responsabilidade dos gerentes de fraude experientes.

A inteligência artificial é um divisor de águas para a detecção de fraudes

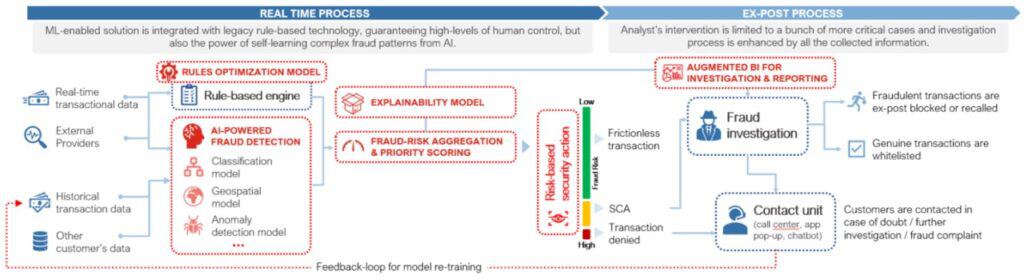

A maioria dos desafios que descrevemos acima envolve a otimização ou automação da tomada de decisões críticas, frequentemente feitas em tempo real ou quase em tempo real. A inteligência artificial é muito adequada a esses casos de uso e garante uma escalabilidade que o esforço humano não consegue proporcionar. Em particular, entre os macroprocessos de gerenciamento de fraudes, a detecção de fraude é o campo onde a IA brilha e fornece as vantagens mais significativas.

Do ponto de vista da ciência de dados, a detecção de fraudes é essencialmente um problema de aprendizado de máquina. O objetivo é identificar transações fraudulentas a partir das verdadeiras. Isso pode ser baseado em exemplos anteriores de padrões maliciosos (classificação supervisionada) ou visando comportamentos suspeitos, conforme eles se diferenciam dos hábitos normais dos clientes bancários (detecção de anomalias).

Os algoritmos de IA e ML, executados em uma arquitetura de alto desempenho suficiente, podem fornecer tempos de resposta suficientemente curtos para processar decisões baseadas em dados em grandes volumes de transações em tempo real. Isso pode limitar a necessidade de intervenção humana e responsabilidade, focando apenas nos casos realmente desafiadores ou potencialmente de alto impacto.

A IA também lida com a evolução dinâmica de padrões fraudulentos e o ambiente de pagamento digital. Ela é capaz de reconhecer fenômenos como a deriva de conceitos antes que levem à queda no desempenho. Assim, os modelos de ML podem ser atualizados por várias estratégias (por exemplo, janelas ou aprendizado online) para incorporar novos dados e ‘esquecer’ os desatualizados.

A necessidade de muitos dados de amostra para treinar e testar modelos de detecção de fraude é, no entanto, um desafio. Isso entra em conflito com a escassez intrínseca de fraudes (tecnicamente falando, desequilíbrio de classes), que são poucas em comparação com a grande maioria das operações legítimas. Algoritmos de detecção de outliers que exploram a anomalia de transações suspeitas (por exemplo, Floresta de Isolamento, Fator de Outlier Local), ou técnicas de rebalanceamento (por exemplo, sub/sobre amostragem) e modelos de classificação robustos (por exemplo, XGBoost Tree ou Random Forest dotados de critérios sensíveis ao custo) têm se mostrado adequados para enfrentar esse desafio.

Outro obstáculo na adoção de IA para detecção de fraudes diz respeito a entender por que uma transação é sinalizada como suspeita por um modelo de caixa preta; para este problema, a Inteligência Artificial Explicável (XAI) pode ajudar. Técnicas de XAI, como meta-aprendizagem, podem ser usadas para treinar um segundo modelo que é capaz de discriminar os resultados do modelo em tempo real, auxiliando na investigação manual adicional com informações adicionais.

A detecção de fraudes é um desafio não trivial. Ela requer experiência técnica avançada e conhecimento específico do negócio para alavancar efetivamente a IA e melhorar o processo de detecção de fraudes de uma instituição financeira. A profunda complexidade da detecção de fraudes exige muita atenção em todos os estágios de implementação, desde o projeto e desenvolvimento do modelo até a implantação em produção.

Além disso, as práticas de MLOps devem ser adotadas para manutenção e monitoramento contínuos, garantindo alto desempenho ao longo de todo o ciclo de vida da solução. Embora desafiador, isso certamente é menos dispendioso do que o risco de perda devido à gestão ineficiente de fraudes.

Como a IA pode impulsionar o gerenciamento de fraudes?

A adoção de IA na gestão de fraudes, e particularmente na detecção de fraudes, pode ser um divisor de águas para bancos e PSPs em sua batalha contra fraudadores.

Os benefícios da IA não se limitam ao combate a fraudes para reduzir as perdas econômicas para as instituições financeiras e seus clientes. Eles também permitem o uso de recursos importantes para um sistema antifraude moderno, melhorando o desempenho geral do processo e, em última análise, economizando custos ao concentrar eficientemente o esforço manual de especialistas em fraude.

A tabela abaixo detalha casos de uso típicos para soluções habilitadas por IA, com um foco particular no impacto e benefícios nos principais processos de gerenciamento de fraudes.

| IMPACTO NA PREVENÇÃO, DETECÇÃO, RESPOSTA | CASO DE USO | BENEFÍCIOS |

| Otimização de regras de controle Embora os sistemas baseados em regras continuem a ser uma solução amplamente utilizada, a IA pode ser aproveitada para ajustar a lógica das regras. Algoritmos baseados em árvores, como floresta aleatória, são particularmente interessantes porque sua estrutura de ramificação é semelhante à de regras condicionais. Eles podem ser usados para explorar combinações ótimas de regras automaticamente e com intervenções limitadas fora do sistema. | – Maior precisão e taxa de falsos positivos (FP) do sistema baseado em regras; – Detecção precoce de regras ruins; – Implantação pouco intrusiva; |

| Detecção de fraude sob medida para o cliente Modelos de classificação online, como XGBoost ou redes neurais, integrados em paralelo com sistemas legados baseados em regras podem remediar as deficiências destes últimos. Podem visar eficazmente os padrões comportamentais de cada cliente, tais como hábitos típicos de despesas, e adaptar-se dinamicamente à evolução do ambiente de pagamento externo, com necessidade limitada de intervenção manual. | – Precisão e taxa de FP aprimoradas; – Detecção de fraude baseada no cliente; – Lógicas defensivas não podem ser aprendidas por fraudadores; – Autoaprendizagem de novos padrões de fraude; |

| Rede de Pagamento Banco de dados gráficos e algoritmos de ML podem ser usados para representar, armazenar e analisar as relações entre clientes do banco e outros atores financeiros, não conectados exclusivamente por meio de pagamentos, mas possivelmente com base em outras informações pessoais (por exemplo, locais de endereço semelhantes, número de telefone, IP semelhante, etc. ). Esta solução permite que especialistas em fraude explorem a rede para estudar padrões criminais, redes de fraude, esquemas de lavagem de dinheiro, e permite que os cientistas de dados incorporem novas informações em modelos de monitoramento de transações (por exemplo, medidas de proximidade entre remetente e beneficiário), levando a vantagens contra fraudes. prevenção/detecção, identificação e resposta a erros. | – Informações de rede para investigação de fraudes ocorridas ou padrões gerais de fraude; – Informações de proximidade do cliente serão integradas em modelos de detecção e classificação de anomalias; |

| Monitoramento de transações com base geoespacial As informações geoespaciais, propagadas por aplicações bancárias telefónicas, ATMs ou dispositivos POS, podem fornecer provas da localização do cliente em relação a transações passadas, fornecendo mais provas de que estão ou não a agir de forma legítima. Uma vez geolocalizadas, as transações históricas são coletadas e agregadas, zonas seguras podem ser geradas pelo agrupamento de pontos de dados geográficos para cada cliente. Enquanto um cliente opera nessas áreas, o risco de fraude pode ser mitigado e (se nenhuma outra ameaça for detectada) os pagamentos poderão prosseguir sem atritos. | – Taxa reduzida de falsos positivos; – Informações geoespaciais para investigação e relatórios; |

| Priorização de alertas de fraude Como continua impossível para a equipe de analistas de fraude analisar completamente todos os alertas suspeitos, a IA pode fornecer priorização de alarmes, com base na probabilidade quantitativa de fraude e em métricas de risco personalizadas. Isto pode concentrar as tarefas de investigação nos casos mais relevantes e reduzir o tempo de resposta. | – Tempo de resposta de investigação reduzido para casos relevantes |

| Módulo de detecção de fraude de explicabilidade O XAI pode ser aproveitado para fornecer mais informações sobre rótulos de transações previstas por modelos de caixa preta em tempo real, especialmente quando são modelos complexos, como rede neural ou XGBoost. Isso pode ser implementado como um módulo de meta-aprendizagem em série, ambos executados em tempo real ou quase em tempo real, e treinados a partir de resultados anteriores. Informações adicionais dos módulos XAI são essenciais para investigação de fraudes e monitoramento de desempenho em um processo de detecção de fraudes orientado por IA. | – Explicação sobre as previsões da IA para tarefas de investigação; – Monitoramento de modelo mais fácil; |

| Processo de automação inteligente de operações fraudulentas A maior parte do trabalho manual dos analistas de fraude consiste em tarefas repetitivas, como monitoramento, muitas vezes semelhante, de alertas recebidos e relatórios. A implementação de RPA e automação inteligente de processos pode facilitar esse esforço e permitir que os especialistas se concentrem em tarefas que agregam valor. O controle total do sistema antifraude é sempre garantido e a automação pode ser dimensionada de acordo com as cargas de trabalho das transações. | – Esforços otimizados e custos economizados para tarefas manuais repetitivas; – Tempo de resposta reduzido para casos básicos; |

| Investigação de fraude baseada em Business Intelligence A experiência no domínio empresarial não é realmente desafiada pela transformação orientada por dados. Pelo contrário, a contribuição humana é aumentada através de técnicas de BI e dashboards em tempo real. Eles ajudam e aceleram os analistas de fraude em suas investigações, ao mesmo tempo que permitem análises e visualizações complexas de dados geoespaciais ou gráficos. | – Tarefas de investigação aprimoradas; – Tempo de resposta de investigação reduzido; |

| Mineração profunda de dados de padrões de fraude A análise avançada e a mineração de dados podem detalhar grandes volumes de transações. Ele pode identificar padrões de correlação e esquemas de fraude ocultos nos dados, bem como projetar ciclos de feedback que reprocessam pagamentos históricos assim que novas informações estiverem disponíveis. Todas essas informações são de fundamental importância e podem ser visualizadas em dashboards de BI para apoiar as operações e a tomada de decisões para melhorar o processo de gestão de fraudes de ponta a ponta. | – Compreensão facilitada de novos padrões de fraude; |

| Detecção de malware em dispositivos Spyware e malware são as novas fronteiras para atividades fraudulentas. Os ataques são mais sorrateiros, pois a aprovação da transação é feita no dispositivo da vítima. A IA pode monitorar registros de dispositivos e padrões de comportamento do cliente, usando detecção de anomalias ou algoritmos de classificação para reconhecer se a ação do remetente do pagamento é um software malicioso em vez de um usuário humano. | – Previne fraudes lideradas por ataques de malware; |

| Dados sintéticos para impulsionar modelos de detecção de fraude A IA generativa de ponta também pode ser aproveitada para produzir conjuntos de dados transacionais sintéticos para treinar modelos de ML de detecção de fraude que exigem muitos dados, como redes neurais, superando problemas causados pelo desequilíbrio de classes em transações históricas. | – Ampliou o poder dos modelos de IA treinados; |

Como a BIP XTech pode ajudar?

A BIP xTech é a maior comunidade profissional de cientistas de dados, com mais de 180 cientistas de dados (e mais de 250 em todo o mundo). Dentro da comunidade, equipes especializadas nas indústrias financeira e bancária ajudam clientes internacionais a melhorar seus processos de detecção de fraudes, aproveitando soluções baseadas em dados e IA explorando modelos de ponta, tecnologias inovadoras e se beneficiando de uma mistura ideal de habilidades técnicas e experiência em domínio de negócios.

Nossas equipes podem apoiar os clientes em seus projetos de ponta a ponta: desde a estratégia até a implantação, passando pelo planejamento, redesenho de processos e implementação. Nossos profissionais incluem especialistas em nuvem para cuidar das infraestruturas, engenheiros de dados para gerenciar pipelines de dados, cientistas de dados e engenheiros de IA para desenvolver modelos de Machine Learning desde a fase experimental até a productização, e especialistas em BI para preparar painéis e visualização de dados para os usuários finais.

Para solicitar mais informações sobre nossas ofertas de ponta a ponta ou para conversar com um de nossos especialistas, basta enviar um e-mail para [email protected] com o assunto “Active Intelligence”, e entraremos em contato com você imediatamente.

Referências:

[1] https://meetanshi.com/blog/digital-payments-statistics/

[2] https://www.merchantsavvy.co.uk/payment-fraud-statistics/

[3] https://www.juniperresearch.com/pressreleases/online-payment-fraud-losses-to-exceed-343bn