O setor de serviços financeiros tem passado por uma revolução nos últimos anos, com o surgimento de inúmeras fintechs e empresas de pagamento digital. O início do que podemos chamar de “revolução no sistema de pagamentos” se deu quando a Lei nº. 12.865, de 09 de outubro de 2013, estabeleceu os conceitos de arranjo de pagamento, instituidor de arranjo de pagamento e instituição de pagamento (IP). Além destes, foram introduzidos os conceitos de conta de pagamento e moeda eletrônica. Esses são alguns dos desafios regulatórios das instituições de pagamento no Brasil.

Ao Banco Central do Brasil (Bacen), compete regulamentar a autorização de funcionamento e supervisão das IPs. Por força da lei mencionada, os recursos mantidos em conta de pagamento não compõem o ativo da instituição, para fins de efeito de falência. Em 04 de novembro de 2013, o Bacen publicou a Resolução nº. 4.282, com as principais definições de acordo com a lei. No mesmo dia, publicou a circular nº. 3.683, com os requisitos e procedimentos para constituição e autorização das IPs.

Neste momento, o Bacen deixou como opcional a solicitação de autorização. Em 26 de março de 2018, o BCB publicou a Circular nº. 3.885, atualmente revogada pela resolução BCB nº. 80, publicada em 03 de maio de 2021, onde estabeleceu com mais detalhes e parâmetros objetivos para a necessidade de solicitação de autorização para funcionamento junto ao Bacen, estabelecendo o critério de movimentação financeira acima de R$ 500 milhões em 12 meses e/ou volume de R$ 50 milhões mantidos em conta de pagamento pré-paga, para entrada com pedido até dezembro de 2021 e com requisitos reduzidos de volumes até 2022 e 2023.

A Resolução 80, de 25 de março de 2021, alterou prazos e volumes, considerando limite o ano de 2029 para solicitação de autorização por qualquer IP, mesmo que não tenha alcançado os volumes intermediários de cada ano. Portanto, para operar legalmente, dentro dos parâmetros determinados, as IPs devem obter a autorização do Banco Central.

Quanto tempo demora uma autorização do Bacen?

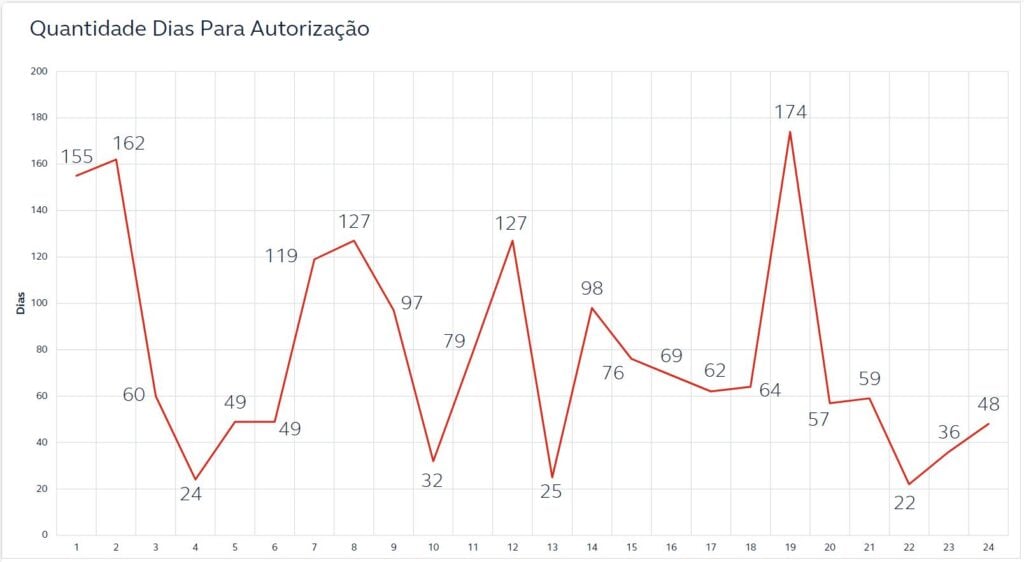

Não há dados públicos sobre o tempo de autorização, considerando o momento em que o pedido é formalizado junto ao Bacen. Entretanto, é possível medir o tempo para autorização a partir do momento em que o Bacen faz comunicados para fins de recebimento de eventuais objeções sobre “pessoas de interesse” da empresa e administradores. Este procedimento é uma consulta pública e indica que o Bacen já completou quase todas as fases internas de análise e pretende analisar se o mercado tem algo não favorável a dizer sobre os administradores da instituição de pagamento.

Com base na amostra de 30 instituições de pagamento aprovadas entre 2022 e 2023, observou-se um tempo médio de 119 dias, entre a consulta pública e a autorização. Dentre essas 30 instituições, 22 foram autorizadas em 2023. A média de autorização para esse grupo específico foi de 112 dias. Considerando esta amostra, a empresa que obteve a autorização mais rápida foi autorizada em 24 dias e empresa que obteve a autorização mais demorada foi autorizada em 462 dias. Lembrando que a data de partida considerada é a data da consulta pública, conforme parágrafo anterior.

Retirando os 6 casos com intervalo acima de 180 dias (anormais), as médias caem para cerca de 77 dias.

Desafios regulatórios das instituições de pagamento: aumento na exigência normativa e sanções rigorosas para as instituições financeiras

O setor financeiro brasileiro enfrenta um cenário cada vez mais complexo, marcado por um crescente volume de normas e exigências regulatórias. Essa realidade, estabelecida pelo Bacen, visa garantir a solidez, a transparência e a proteção dos consumidores, mas também impõe desafios consideráveis às instituições financeiras.

Um emaranhado de normas

A quantidade de requisitos a serem cumpridos pelas instituições é extensa, abrangendo diversas áreas e podendo ultrapassar 130 normativas. A complexidade do negócio e as modalidades de atuação, como produtos oferecidos, estrutura societária e perfil de risco sistêmico, influenciam diretamente o número de normas aplicáveis. A implementação dos controles exigidos pode ser um processo moroso, demandando meses de trabalho, dependendo da especificidade de cada caso.

Penalidades rigorosas

O descumprimento das normas do Bacen pode ocasionar em sanções severas, incluindo multas milionárias e até mesmo a perda da autorização de funcionamento, impedindo a instituição de atuar no mercado. Entre 2020 e fevereiro de 2024, o Bacen aplicou mais de R$ 365 milhões em multas, distribuídas em aproximadamente 3 mil autos de infração.

| Tema | Norma | # | Valor |

| CADOC 30 | Circular BCB n.º 3.590 de 26 de abril de 2012 | 1 | 10.000.000 |

| Câmbio | Decreto n.º 23.258 de 19 de outubro de 1933 | 15 | 1.732.580 |

| Investimento Estrangeiro Direto | Lei nº. 11.371 de 28 de novembro de 2006 | 1 | 16.920 |

| Ato Lesivo à Administração | Lei nº. 12.846 de 1º de agosto de 2013 | 11 | 142.452 |

| Multa Cominatória | Lei nº. 13.506 de 11 de novembro de 2017 | 12 | 5.330.757 |

| Capital Estrangeiro e Remessa | Lei nº. 4.131 de 3 de setembro de 1962 | 277 | 172.977.375 |

| Descumprimento de normas | Lei nº. 4.595 de 31 de dezembro de 1964 | 343 | 96.890.279 |

| Descumprimento de normas – Consórcio | Lei nº. 5.768/1971 e Lei nº. 11.795/2008 | 20 | 3.951.313 |

| Auditoria independente | Lei nº. 6.385 de 7 de dezembro de 1976 | 11 | 46.575 |

| PLD | Lei nº. 9.613 de 3 de março de 1998 | 55 | 17.836.091 |

| Embargos de declaração | Lei nº. 13.105 de 16 de março de 2015 | 13 | 31.512 |

| Licitações e contrato administrativo | Lei nº. 4.595/64 e Lei nº. 8.666/93 | 49 | 176.198 |

| Capital brasileiro no exterior | MP 2.224 de 4 de setembro de 2001 | 2202 | 51.386.337 |

| Pix | Resolução BCB nº. 1 de 12 de agosto de 2020 | 1 | 5.350.000 |

| Total | 3011 | 365.868.389 |

Esse panorama exige das instituições financeiras uma gestão proativa e eficiente da conformidade regulatória. A implementação de um programa robusto de governança corporativa, com foco na gestão de riscos e no cumprimento normativo, torna-se crucial para garantir a sustentabilidade do negócio.

Principais requerimentos

Gerenciamento de riscos, capital mínimo e continuidade do negócio

As instituições de pagamento devem demonstrar um gerenciamento de riscos eficaz, capaz de identificar, avaliar e mitigar os perigos inerentes às suas operações. Essa responsabilidade se intensifica para instituições de maior porte e risco sistêmico, classificadas entre S1 e S5, de acordo com sua representatividade no Produto Interno Bruto (PIB). Para essas instituições, os requisitos de controle de riscos e cálculo de capital são mais rigorosos, visando garantir a estabilidade do sistema financeiro como um todo.

Manter um capital mínimo adequado é fundamental para garantir a capacidade da instituição de honrar suas obrigações e absorver perdas inesperadas. O cálculo do capital mínimo considera o tipo de instituição (1, 2 ou 3) e sua classificação por porte (S1 a S5), estabelecendo exigências proporcionais ao nível de risco. Essa medida visa proteger os clientes e contribuir para a solidez do sistema financeiro.

A capacidade de manter a operação funcionando mesmo em cenários adversos é essencial para a confiança dos clientes e a reputação da instituição. Planos robustos de continuidade do negócio devem ser implementados, abrangendo desde a identificação de riscos até medidas de recuperação em caso de incidentes. A proteção dos dados dos clientes e a comunicação transparente durante situações críticas também são aspectos cruciais para a gestão de crises. As instituições de pagamento devem se familiarizar com as normas e regulamentações do Banco Central, especialmente no que diz respeito à gestão de riscos, capital mínimo e continuidade do negócio. Consultar especialistas na área e buscar orientação jurídica especializada podem ser medidas valiosas para garantir o cumprimento das exigências e evitar sanções.

Governança corporativa e estrutura organizacional adequada

A governança corporativa e a estrutura organizacional adequada assumem um papel crucial para garantir a solidez, a transparência e a confiabilidade das operações. Atender às exigências do Banco Central nesse âmbito é fundamental para o sucesso e a sustentabilidade do negócio, assegurando a proteção dos interesses dos clientes e a contribuição para um sistema financeiro estável.

As instituições de pagamento devem se estruturar de acordo com os padrões definidos pelo Banco Central, o que inclui a nomeação de administradores qualificados, a segregação de funções e a implementação de controles internos robustos. Essa estrutura robusta de governança corporativa visa garantir a tomada de decisões éticas e responsáveis, a mitigação de riscos, a transparência nas operações e a proteção dos interesses de todos os stakeholders.

Diversas normativas exigem a nomeação de diretores específicos para áreas essenciais, como Prevenção à Lavagem de Dinheiro (PLD), Ouvidoria, Contabilidade e Controle Interno. O número de designações varia de acordo com a complexidade das operações da instituição, podendo chegar a 20 para instituições de menor porte e 30 para as de maior porte. Essa diferenciação visa garantir que cada área tenha um responsável dedicado, com expertise e autonomia para exercer suas funções com excelência.

O organograma da instituição de pagamento deve ser cuidadosamente elaborado para evidenciar a segregação de funções, um dos pilares da boa governança corporativa. A área de auditoria interna, por exemplo, deve ser totalmente independente de todas as demais áreas, assim como a área de gerenciamento de riscos. Essa segregação visa prevenir conflitos de interesse, garantir a imparcialidade das avaliações e mitigar o risco de fraudes e irregularidades.

Independentemente do tamanho da instituição, existem aspectos “inegociáveis” na estrutura organizacional, ou seja, há uma estrutura mínima de diretores e funcionários para garantir a boa governança sob a ótica regulatória. Essa estrutura mínima visa assegurar que a instituição possua os recursos humanos e a expertise necessários para cumprir todas as suas obrigações e responsabilidades. O estatuto social da instituição de pagamento deve conter obrigatoriamente itens específicos, definidos pelas normas regulatórias. Esses itens servem como base legal para o funcionamento da instituição e garantem a clareza e a transparência nas relações entre a instituição, seus acionistas e os demais stakeholders.

Sistema de prevenção à lavagem de dinheiro e terrorismo

A prevenção à lavagem de dinheiro (PLD) e ao financiamento do terrorismo (FT) assume um papel crucial para garantir a segurança das operações, a proteção dos clientes e a confiabilidade do sistema financeiro como um todo. Implementar medidas eficazes de PLD/FT é fundamental para o sucesso e a sustentabilidade das instituições nesse segmento, além de ser uma exigência legal e regulatória.

O tema da PLD/FT ganhou destaque no cenário internacional após os ataques de 11 de setembro de 2001 nos Estados Unidos. Desde então, órgãos supranacionais como a ONU e blocos econômicos como a União Europeia passaram a pressionar os países a adotarem medidas rigorosas para combater esses crimes. Essa pressão se traduz em critérios específicos e na exigência de que os países demonstrem efetividade na prevenção da PLD/FT como condição para estabelecer relações comerciais.

As instituições de países que se recusam a implementar medidas eficazes de PLD/FT ou que apresentam falhas em sua estrutura de combate a esses crimes podem enfrentar diversas restrições. Entre elas:

- Dificuldade em interagir com instituições de outros países: a falta de compliance com as normas internacionais de PLD/FT pode dificultar ou até mesmo impedir a realização de transações financeiras internacionais, impactando negativamente o comércio e os investimentos;

- Restrições a indivíduos e empresas: indivíduos e empresas de países com programas de PLD/FT ineficazes podem ser alvo de sanções por parte de outros países e organizações internacionais, como a ONU. Essas sanções podem incluir o bloqueio de ativos, a proibição de realizar transações financeiras e outras medidas punitivas;

- Penalidades do Banco Central: no Brasil, o Bacen aplica regularmente penalidades a instituições de pagamento que apresentam falhas em seus programas de PLD/FT. Essas penalidades podem ser significativas e incluir multas, suspensão de atividades e até mesmo a perda da licença de operação;

Um dos aspectos mais importantes da PLD/FT para instituições de pagamento é o processo de onboarding de clientes. É fundamental que as instituições implementem medidas rigorosas para verificar a identidade dos clientes, identificar potenciais riscos e evitar que pessoas com problemas legais ou restrições internacionais sejam aceitas como clientes. As instituições de pagamento também devem monitorar as atividades de seus clientes de forma contínua e, em caso de operações suspeitas, comunicar imediatamente aos órgãos reguladores competentes. Esse monitoramento e comunicação são essenciais para identificar e prevenir a lavagem de dinheiro e o financiamento do terrorismo.

Segurança de Dados

A segurança de dados protege as informações sensíveis dos clientes e garante a confiabilidade das operações. Priorizar a segurança da informação é crucial para o sucesso e a sustentabilidade do negócio, blindando-o contra as crescentes ameaças cibernéticas e assegurando a confiança dos clientes.

As instituições de pagamento devem implementar medidas robustas de segurança da informação para proteger os dados dos clientes, incluindo:

- Controle de acesso rigoroso: implementar mecanismos rígidos de controle de acesso para garantir que apenas usuários autorizados tenham acesso às informações confidenciais. Isso inclui o uso de senhas fortes, autenticação multifator e segmentação de rede;

- Análise detalhada de transações: monitorar e analisar transações em tempo real para identificar atividades anormais e potenciais fraudes. Isso pode ser feito por meio de ferramentas de análise de comportamento e inteligência artificial;

- Monitoramento constante da rede: manter um monitoramento constante da rede para detectar e responder rapidamente a intrusões e ataques cibernéticos. Isso inclui o uso de firewalls, sistemas de detecção de intrusão e ferramentas de análise de logs;

Investir em medidas de prevenção e mitigação de riscos é fundamental para reduzir a probabilidade de ataques cibernéticos e seus impactos negativos. Isso inclui realizar a capacitação dos funcionários sobre segurança da informação e conscientizá-los sobre as últimas ameaças cibernéticas, podendo ser feito por meio de treinamentos presenciais, cursos online e campanhas de conscientização. Outras medidas podem ser tomadas, como aplicar testes de penetração e avaliação da segurança e estabelecer planos de respostas a incidentes.

Transparência

O Banco Central, reconhecendo a importância da clareza e da prestação de contas, exige que as instituições adotem práticas transparentes em suas operações, garantindo o acesso à informação e a solidez do sistema financeiro. As instituições de pagamento devem apresentar informações financeiras precisas e completas, abrangendo dados contábeis, de risco e outros temas relevantes. Essa prestação de contas se dá por meio de diversos canais, que incluem envio das informações contábeis, relatórios regulares, informações detalhadas sobre riscos, entre outros.

Uma extensa lista de normas e instruções, emitidas pelo Banco Central, define os requisitos específicos de transparência para as instituições de pagamento. Essas normas abrangem os prazos para envio de informações, o formato dos dados, o conteúdo dos relatórios e outras exigências relevantes. As instituições de pagamento também devem disponibilizar informações relevantes em seus sites, permitindo que o público em geral tenha acesso fácil e transparente à sua atuação.

| Documento | Conteúdo/Assunto | Base Normativa | Leiaute |

| 6209 | Informações Relativas a Pagamento de Varejo e a Canais de Atendimento | Instrução Normativa BCB nº. 335, de 8/12/2022 | Leiaute- V2.0.3 |

| 6308 | Informações Relativas aos Cartões de Pagamento – Emissores | Instrução Normativa BCB nº 247, de 24/03/2022 | Leiaute- V2.1.1 |

| 6333 | Informações Relativas aos Arranjos de Pagamento – Instituidoes de Arranjo de Pagamento | Instrução Normativa BCB nº 247 de 24/03/2022 | Leiaute- V2.0.0 |

Outros temas

Além dos temas já abordados neste artigo, como gerenciamento de riscos, capital mínimo, governança corporativa, estrutura organizacional, prevenção à lavagem de dinheiro e segurança de dados, o Bacen também introduz inovações e impõe novas exigências por meio de iniciativas como Pix, Open Finance e Resolução BCB 352.

O Pix, sistema de pagamentos instantâneos brasileiro, revolucionou o cenário de transações financeiras, oferecendo aos clientes uma plataforma rápida, segura e acessível para transferências e pagamentos. As instituições de pagamento que desejam oferecer o Pix devem se adequar às normas e procedimentos definidos pelo Bacen, garantindo a qualidade e a segurança das transações.

O Open Finance, framework regulatório do Bacen, promove a abertura de dados financeiros entre instituições, permitindo aos clientes maior controle sobre suas informações e acesso a novos produtos e serviços. As instituições de pagamento que desejam participar do Open Finance devem se preparar para os desafios e oportunidades que essa iniciativa oferece, implementando as interfaces necessárias e garantindo a proteção dos dados dos clientes.

A Resolução BCB 352, também conhecida como Novo CPC (Código Brasileiro de Contabilidade), introduz mudanças profundas na forma como as instituições de pagamento devem registrar e divulgar suas informações financeiras. Essa resolução exige um esforço significativo das instituições para se adequarem às novas normas, o que pode incluir a implementação de novos sistemas e a revisão de processos internos.

Projetos complexos para auxiliar clientes

A adequação às novas diretrizes do Bacen, como as mudanças contábeis trazidas pela Resolução BCB 352, pode ser um processo complexo e desafiador para as instituições de pagamento. Projetos de implementação podem chegar a ter diversas fases, com mais de 2500 atividades, exigindo expertise técnica e um planejamento estratégico cuidadoso.

A BIP Brasil é reconhecida por sua expertise na área de serviços financeiros. Nossa equipe de especialistas está pronta para auxiliar as instituições em todas as etapas, desde a análise dos impactos regulatórios até a implementação das soluções necessárias para o cumprimento das normas. Conheça a nossa atuação em Financial Services | BIP Brasil.