As carteiras digitais vêm ganhando força e frequente presença nas discussões de tecnologia do mundo atual. No Brasil, especialmente, essa orientação tem sido altamente impulsionada com as últimas ações do BACEN e referências tecnológicas e financeiras no país. Segundo uma recente pesquisa realizada pela Kantar em parceria com a MarterCard, a população brasileira tem a expectativa de que 55% dos pagamentos sejam processados em tempo real, de forma instantânea, até 2030. Muitos percebem esse cenário como o futuro dos pagamentos, convergindo diretamente para a visão da digitalização tão almejada pelas empresas hoje em dia. Mas afinal, o que são as carteiras digitais e como elas podem apoiar as empresas em suas incansáveis buscas pelo crescimento?

Histórico

Poucos sabem, mas o surgimento do primeiro formato de carteira digital ocorreu em 1998, pela PayPal. A startup californiana conseguiu elaborar um serviço de pagamento eletrônico, no qual qualquer indivíduo, a partir de um endereço de e-mail próprio, poderia se cadastrar na plataforma e assim enviar e receber dinheiro de outros usuários. Paralelamente a isso, já em 1999 o termo IoT (Internet of Things) foi empregado pela primeira vez, sugerindo a possibilidade de comunicação entre máquinas, especialmente a partir do compartilhamento e análise de dados. Nesse cenário, surgia a possibilidade da comunicação de qualquer coisa, em qualquer lugar, a qualquer momento, a partir de uma rede de dados única. As trocas comerciais estariam deixando de se restringir aos modelos tradicionais já existentes ensaiando seus primeiros passos de uma atuação sem qualquer barreira física.

Apesar do histórico anterior, ainda foram necessárias uma série de transformações incrementais e pontos de conexão de tecnologias já alcançadas para a efetivação dessa nova forma de comércio. Finalmente, em 2014, um novo modelo se concretizou. Aproveitando-se de sua expertise de mercado, a Apple apresentou oficialmente a primeira solução de carteira digital combinada a uma solução de pagamento móvel que viria a conquistar o mundo: o ApplePay.

O modelo definido utiliza a tecnologia NFC (Near Field Communication) em substituição a utilização de um cartão em seu formato físico tradicional em terminais POS habilitados para uma comunicação sem fio. Para pagamentos NFC, os fatores de autenticação valem-se da biometria do usuário, PIN/senha, ou ainda reconhecimento facial, em aparelhos mais modernos.

Interessante observar esse ponto na perspectiva do mercado internacional. Mundialmente, o método de pagamento por aproximação já atingiu um certo grau de maturidade, ao passo que, no Brasil, teremos nossas evoluções mais significativas em um futuro próximo com o início dos pagamentos instantâneos (PIX) em novembro de 2020, potencializando as transações por aproximação a partir do próximo ano. O pagamento por aproximação já é realidade em outros países, como exemplo no Reino Unido, que recentemente aumentou seu limite de gastos por transações NFC de 30 para 45 GBP (libras) – o que representa cerca de R$292 – e na Austrália, que possui um limite hoje de 200 AUD (dólar australiano) – o que equivale a aproximadamente R$713 (cotação em 15/06/20). Nesses países, o hábito de pagamento de cartão com chip já se tornou incomum: cartões sem a tecnologia NFC é coisa do passado.

Aprofundando-se em nível nacional, torna-se pertinente dizer que o Brasil é o único país da América Latina onde as carteiras digitais mais relevantes do mercado (Samsung Pay, Google Pay e Apple Pay) estão todas presentes. De acordo com a Ayden, quase 40% das transações locais são feitas via celular, e as e-wallets cresceram 65% no Brasil nos primeiros três meses de 2019. Adicionalmente, segundo o levantamento da Kantar, 53% dos brasileiros se mostram interessados em usar os pagamentos em tempo real via aplicativos de mensagens ou mídias sociais.

Formatos

Apesar de bastante popular, a tecnologia NFC não é o único formato de carteira digital existente. Devemos entender as carteiras digitais como um veículo de eficiência no mundo dos pagamentos, que traz como principais finalidades a promoção de um ambiente seguro – proporcionado a pela tokenização, que fornece um código para cada transação impedindo qualquer processo de clonagem – e maior facilidade de utilização por parte dos usuários. Nesse sentido, torna-se possível realizar compras pela Internet sem o compartilhamento de dados bancários, ou ainda ir ao mercado apenas em porte de seu celular. Adicionalmente, as carteiras digitais também viabilizam a transferência de valores entre contas, pagamentos de boletos e adição de saldo em conta sem qualquer necessidade de pagamentos de taxas por conta disso na grande maioria dos casos.

Apesar de seus diferentes tipos, em geral as carteiras digitais são plataformas existentes no formato de apps especialmente para smartphones e meios digitais. Nestas circunstâncias, os clientes criam uma identidade virtual que armazena seus dados pessoais e financeiros em ambiente seguro, de forma criptografada, e permite o acesso ao mundo das compras de forma 100% virtual.

Cenário Atual

No cenário de uma população ainda desbancarizada, especialmente no Brasil, onde cerca de 45 milhões de brasileiros movimentam mais de R$817 bilhões/ano, a oportunidade de digitalização de pagamentos se consolida como uma circunstância benéfica real às empresas que visam um crescimento incremental.

Suportada pela recente regulação do Open Banking, e um passo mais próximo em direção ao ecossistema do Pagamento Instantâneo (PIX), as carteiras digitais possuem também, ao contrário do que alguns pensam, diversos benefícios associados a empresas que não do segmento financeiro. Essencialmente, trata-se ainda de uma solução voltada integralmente à jornada de Transformação Digital dentro das empresas, uma vez que traz para dentro de casa uma maior oportunidade de aplicação de uma cultura de dados sólida e o desenvolvimento de soluções direcionadas à experiência do cliente.

Os pagamentos instantâneos no Brasil serão transferências monetárias eletrônicas (digitais) que serão oferecidas principalmente através de carteiras digitais, na qual a transmissão da ordem de pagamento e a disponibilidade de fundos para o usuário recebedor ocorre em tempo real e cujo serviço está disponível durante 24 horas por dia, sete dias por semana e em todos os dias no ano. As transferências ocorrerão diretamente da conta do usuário pagador para a conta do usuário recebedor, sem a necessidade de intermediários, o que propicia custos de transação menores.

A viabilização da implantação desse novo modelo de pagamento e da carteira digital pode ser dada pelas companhias não financeiras de forma direta (via desenvolvimento próprio) por meio da obtenção de licença junto ao Banco Central do Brasil, ou ainda por parcerias com instituições financeiras ou de pagamentos já autorizadas pela regulador.

De fato, diversas empresas não financeiras mais conectadas com as experiências atuais de dinâmicas ágeis e analytics, vem buscando iniciativas para soluções de carteiras e pagamentos digitais. A exemplo desse ponto, podemos citar o iFood e o grupo B2W como empresas que estão incorporando ativamente em sua estratégia o potencial das e-wallets. Segundo a Sociedade Brasileira de Varejo e Consumo, para 47% dos consumidores brasileiros a praticidade é o principal fator que os leva a utilizar o pagamento via app, a ainda, 53% desse mesmo grupo avaliado menciona como principais benefícios a possibilidade de realizar transações imediatas e confirmações instantâneas. No mundo de hoje e no mercado do futuro, é necessário trazer o cliente para dentro da solução e tratá-lo de forma digital. Com isso, as empresas também ganham ao acessar seu comportamento financeiro nessa nova perspectiva de analisar o mundo.

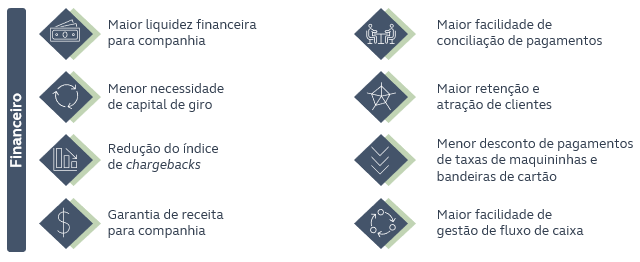

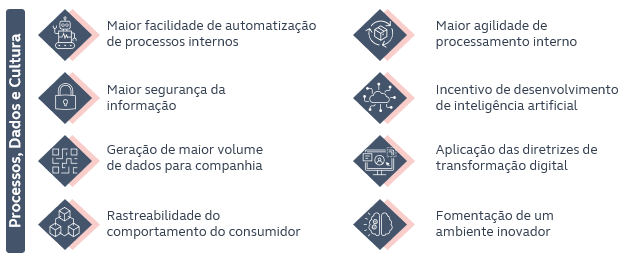

Seguindo a tendência mundial, percebemos no Brasil uma recente adoção de carteiras digitais por empresas não financeiras. Com objetivo de obter diferenciais competitivos a serem potencializados ainda em 2020 com o início da modalidade de Pagamentos Instantâneos, essa solução se mostra de fato uma notável iniciativa a ser tomada pelas empresas. Além de se posicionar como um instrumento de pagamento digital com um custo de aceitação menor que dos demais meios eletrônicos de pagamentos tradicionais (ex. cartões de crédito), as carteiras digitais também reduzem a necessidade de capital de giro devido ao recebimento imediato dos recursos financeiro e é capaz de melhorar gestão do fluxo de caixa. Adicionalmente, proporciona uma maior facilidade de automatização, maior facilidade e rapidez de checkout e de conciliação de pagamentos, por serem transações individualizadas e com chave de identificação.

O futuro é digital e as moedas em seu formato físico estão perdendo cada vez mais espaço para o modelo virtual. Este inclusive tende a ser um dos legados da pandemia do Covid atual, que encara compras não presenciais como o Novo Normal. Desde o início da quarentena, 75% da população brasileira aumentou o uso de pagamentos digitais por conta do distanciamento social imposto e 61% testaram um novo tipo de pagamento, de acordo com o levantamento da Kantar. Além do mundo digital permitir melhores interações com os consumidores, ele possibilita o uso de analytics pelo rastreamento de dados e assim apoiar as empresas em tomadas de decisão ágeis e certeiras.

Benefícios

Experienciando a nova era que une meio de pagamentos à tecnologia financeira, é possível identificar diversos benefícios atrelados à implantação do modelo aqui discutido olhando o curto e médio prazo, especialmente. Dessa forma, para empresas que buscam resultados rápidos e estímulos de performance, temos uma boa notícia: a carteira digital pode ser uma ótima alternativa, além de completamente disruptiva, se aplicada de uma forma ainda pouco explorada.

Como um exemplo mais tangível deste cenário podemos citar a recente ação do WhatsApp em parceria com o Nubank. O objetivo primordial deste movimento é promover uma experiência mais completa e simplificada ao cliente, além de, essencialmente, encurtar a distância física que ainda deixa milhões de brasileiros sem acesso aos serviços financeiros. O Brasil foi o país escolhido para o lançamento global deste serviço dada a adaptabilidade e usabilidade dos brasileiros frente ao aplicativo de comunicação, utilizado inclusive em interações de negócio, aliado ao potencial financeiro envolvido no mercado.

Dessa forma, além dos benefícios já explorados ao longo do tempo, listamos e segmentamos também abaixo alguns outros pontos positivos atrelados à solução aqui discutida.

Conclusão

Diante dos aspectos analisados, é possível verificar de forma mais próxima e concreta a aplicabilidade da carteira digital no mercado atual. Os brasileiros vêm, indiscutivelmente, buscando as alternativas digitais financeiras e enxergam claramente a aplicabilidade destas no seu dia-a-dia. Adicionalmente, em um cenário brasileiro no qual é possível identificar um alto índice da população ainda desbancarizada e que movimenta mais de R$800 bilhões/ano, fica mais compreensível para as organizações o potencial financeiro envolvido nas transações virtuais.

Com o mundo andando cada vez mais rápido a caminho da digitalização, é necessário se adaptar. Como John F. Kennedy já dizia: “Mudança é a lei da vida. Aqueles que olham apenas para o passado ou para o presente certamente perderão o futuro.”